与元宇宙相比,为什么ChatGPT更值得投资?

从共享单车、虚拟现实,到元宇宙,再到ChatGPT……层出不穷的新兴概念和行业,总能点燃众多投资人的热情。然而,热潮退去后,留下的行业和企业又有多少?

对于投资人来说,如何通过战略思维更好地预见行业的变化?如何判断什么样的企业能够通过战略塑造行业变化,从而成为行业的王者?近日,在中欧FMBA3小时活动上,中欧战略学教授张宇进行了题为“预判行业前景:从元宇宙到ChatGPT”的分享,对于如何用战略思维预判行业前景和终局进行了深度分析。

01

为什么有的技术能“跑”出来

做好投资需要考量三个重要因素:

- 好行业

- 好公司

- 好价格

今天主要聊行业的判断。很多时候我们判断的是现有行业,但其实新兴的投资机会无时无刻不在出现:

2016年,大家都在讨论新零售、无人零售。市面上出现了盒马鲜生、超级物种、七鲜等无人超市或货柜。

2017—2018年,最火的是AI(人工智能)。商汤、旷视、依图、云从作为计算机视觉的AI四小龙,成为资本追捧的对象。

2020年,直播和自媒体大潮袭来。除了百亿主播,还有火到全球的李子柒等自媒体人。同时,大家开始讲元宇宙,很多公司都要做元宇宙。

过去半年,最热门的就是ChatGPT,每天早上起来朋友圈至少有三篇关于ChatGPT最新进展的文章。

ChatGPT对我们到底意味着什么?如何利用一个工具或一种体系,帮助我们透过现象看本质?

回头看五年前的十大热门科技,不难发现,并不是每项技术都能成功实现商业化。为什么有的技术能“跑”出来?背后的原因和逻辑是什么?

02

从一杯咖啡讲起

要回答这个问题,可以从一杯咖啡讲起。

星巴克一杯咖啡30元左右,比之前市面上的连锁咖啡更贵,但为什么大家愿意买?因为消费者认为它值30块钱,或者在星巴克这个“第三空间”购买的咖啡值30块钱。当消费者愿意用一定的价格购买某件产品时,说明该产品对他的价值或效用大于他所支付的价格。

在以价值为基础的战略框架中,有两个要点。

第一是支付意愿,即消费者在购买产品时,觉得该产品对他来说是值得的。

对于同类产品,消费者对不同品牌的支付意愿不一样。如果只聚焦于产品的基本功能,消费者的支付意愿相差不多。而要想真正提高顾客的支付意愿,品牌应该思考自己到底满足了顾客的什么需要。

顾客需求最基本的层次是功能,就咖啡而言,咖啡最基本的功能是提神醒脑,但如果某品牌的咖啡只有提神醒脑的功能,那么消费者的支付意愿不会太高。

想要提高消费者对于某件产品的支付意愿,要从设计、乐趣、情感等角度进行构思;更高的层次是能够改变生活,带来希望的产品;最高的层次是让消费认为自己在购买后产生了社会影响,实现了自我超越。

消费者的支付意愿或需求层次越高,品牌售卖产品就越容易,定价的权力也就越大。

第二是机会成本,指企业为从事某项经营活动而放弃另一项经营活动的机会,或利用一定资源获得某种收入时所放弃的另一种收入。

星巴克卖咖啡时投入的生产要素包括咖啡豆、水、奶、机器、店面和人员等,所有的要素都包含了机会成本。比如星巴克的门店可以租给其他品牌售卖自己的产品,店里的咖啡师也可以选择从事其他的职业……

机会成本与产品的用途是相匹配的。以玉米为例,在被发现能够作为生物燃料使用后,玉米的价格就不再仅随着畜牧业、饲养业的供需结构浮动,而是开始与原油价格挂钩。

在某些行业中,机会成本正在严重地挑战着该行业原有的要素投入。比如,制造业的青年工人急剧缩减,因为很多年轻人都转向外卖或快递业了,这对制造业的用工成本产生了巨大的冲击。

对企业来说,所有的业务价值都是由公司、客户和供应商合作而创造出的价值。这个价值与支付意愿和机会成本之间有一个等式:

交易创造的价值=客户支付意愿–供应商机会成本

价值创造决定了蛋糕的大小。很多时候,判断一个行业是否值得投资,先要看规模,规模则是由行业的典型公司创造的价值决定的。

03

从共享经济分析价值创造

2016年共享单车第一次在市场中出现时,投资人如何判断该行业创造的价值有多大?

首先要看消费者的支付意愿。

在共享单车的价格不断浮动时,消费者的支付意愿越来越低。而在价格超过2元时,很多用户并不愿意付费,需求也不断下降。

如果统计的数量足够多,且间隔足够小,就能得到一条较平滑的需求曲线,也就是支付意愿的加总。同样,成本的曲线就是厂商供应意愿的加总。这两条线决定了该行业在均衡状态下的规模大小。

如果行业规模变大,品牌应该怎么办?

首先,要把产品做得更好,提高消费者的需求和支付意愿。

其次,降低成本,扩大行业规模。在共享经济中,共享出行(如滴滴)和共享单车的价值创造是不一样的。因为消费者对于共享出行的支付意愿明显高于共享单车,但是前者的机会成本远远低于后者。

共享单车的成本是刚性的,每一辆自行车都需要成本。而大部分共享出行所使用的车是闲置的,或者是第三方的。

共享充电宝则与共享单车类似,需要品牌购买充电宝及相关设备,但消费者支付意愿更低。

所以对于大众市场来说,共享充电宝的市场规模远远小于共享单车的,共享单车的市场规模又远远小于共享出行的。

已经上市的共享充电宝品牌怪兽充电,市值不到3亿美元;共享单车中做得最好的是哈罗单车,还没上市,IPO前的估值约为几十亿美元;共享汽车中已经上市的滴滴,市值目前近160亿美元。放眼全球,还有一个共享经济的市场规模和价值创造会更大——爱彼迎。爱彼迎的机会成本也很低,自己没有酒店、房间,没有任何床位,但客单价更高、范围更大,所以市值超过了650亿美元。

投资人在看新兴行业的投资机会时,首先要判断其规模,只有规模足够大,才能在里面分一杯羹。

04

要想得偿所愿,先让自己配得上它

以价值为基础的战略框架有两步,价值创造只是第一步,第二步是价值获取。

什么叫价值获取?在企业创造出来的所有价值中,支付意愿和产品价格的差额是客户获取的价值,产品成本和机会成本之间的差额是供应商获取的价值,减掉这两部分,才是企业自身所获取的价值。

这里涉及一个定义:

附加价值=公司参与创造的价值总量-没有公司参与创造的价值总量

=公司消失会造成的价值损失

=品牌公司能够带来的额外价值

=竞争优势

换句话说,附加价值其实就是公司消失会造成的价值损失。想象明天一早起来,你所在的公司消失了,这个世界会有所不同吗?这就是你的公司的竞争优势。

从个人层面来说,如果你明天不上班了,大家会不会想念你?如果答案是肯定的,那就表示你是有附加价值的。你的附加价值就会增强你在晋升、加薪等各方面的话语权。

还是以共享单车为例,除了价值创造有限,其价值获取能力也很有限。思考一个问题:是否存在一款共享单车,如果它从街上消失了,会让你怀念?答案应该是否定的,所有的单车都一样,骑乘体验都不是很好,唯一的区别就是颜色。很快共享单车之间的竞争就变成了价格竞争,最后整个市场才会走向混乱、崩溃。

新能源行业也是近两年的热门行业,其中又细分为锂电池、光伏和风电领域。

在锂电池领域,由于产品的技术壁垒高、安全要求强,基本上是宁德时代一家独大;到了光伏领域,“玩家”有所增加,隆基、中环是单晶硅的两大巨头,瓜分了70%的市场份额,协鑫则在多晶硅里占了约50%的市场份额;而在风电领域中,玩家就更多了。

所以,与之匹配的是,宁德时代的市值接近1万亿元;隆基、中环和协鑫各自的市值约为几千亿元;而风电领域中的各家企业市值,几乎没有超过千亿元的。

在任何行业中想获得成功,最关键的就是既要能创造价值,又要能获取价值。

这里我想分享给大家查理•芒格(Charlie Munger)的一句话:“要想得偿所愿,最保险的方式是让自己配得起它。”

再说回ChatGPT,ChatGPT肯定创造了价值,因为它确实带来很大的效能提升,目前使用成本也是可控的。而且,OpenAI公司有独特的价值获取能力,其可模仿性和可替代性都非常低。

如果把元宇宙与ChatGPT当前的状态进行比较,从价值创造、价值获取的角度来说,无疑是ChatGPT有更大的发展空间。我个人看来,这或许是过去十年最让人眼前一亮的发明。正如英伟达的CEO黄仁勋说的,这是互联网或科技界的第二个iPhone时刻。

05

如何预见行业终局?

行业是由公司构成的,看一个行业是否有发展前景,其实就是看这个行业的头部公司、典型公司是否创造了价值,是否有独特的附加价值。

那么,如何预见行业的终局?其中有很多变量,很重要的变量就是这个行业到底值不值得做。要么是提升客户的支付意愿,而且成本提高的程度小于支付意愿提高的程度,成功实现差异化;要么是支付意愿并没有随着成本降低而大幅降低,从而实现低成本;如果顾客的支付意愿很高,成本又很低,这个企业就有双重优势。

想实现上述目标,最有效的方法叫正反馈效应,也就是系统输出(指用户数量、累计销量)的提升会带来系统输入(指用户口碑、支付意愿、交付成本)的提升。在商业环境中,产品的价值随着用户的增多而提高,被称为“网络效应”;而提高供给侧产量,扩大分摊面,降低单位成本和价格,被称为“经验曲线效应”。

- 网络效应

在网络效应的影响下,客户群可以吸引更多潜在买家,市场会向某个赢家倾斜。通常情况下,大家会认为这种效应在互联网行业或科技行业比较常见,但其实,很多传统行业也会出现类似情况。

以品牌UGG为例,作为澳大利亚品牌,最初该品牌多为冲浪爱好者所青睐。好莱坞明星去澳大利亚度假,将该品牌的产品带回好莱坞,随后,好莱坞明星的粉丝开始购买偶像同款。到了2006、2007年,美国脱口秀女王欧普拉连续两年公开表示自己最想送人的新年礼物就是UGG的靴子,从而让UGG真正进入主流社会。UGG的股价从2005年开始持续上涨,现在股价已经达到每股近450美元。这就是产品形成网络效应,形成风潮和时尚带来的结果。

2003—2023年UGG股价

英裔加拿大作家、记者马尔科姆·格拉德威尔在著作《引爆点》中指出,想要引爆需求,第一要营销造势,第二要开放标准,第三要争取有影响力的买家,第四要提前注册。

引爆点很重要,但不是所有行业、所有市场都可能被引爆。要看供给侧规模经济效应的大小,以及需求侧多样化需求的强弱。规模经济效应大且多样化需求弱的,最有可能被引爆。

说回ChatGPT,报道指出,它是过去十年达到1亿活跃用户用时最短的一项技术,大概只用了3个月。它不仅能实现爆款,而且营销费用和获客成本几乎为零。

- 经验曲线效应

当你所在的行业有经验曲线效应时,市场份额最大的公司成本最低,盈利能力最强。市场份额大小是有战略意义的,可通过策略性的定价获得高速中长期增长,如果定价有进攻性,便可以阻碍竞争对手扩产。

06

元宇宙 VS ChatGPT

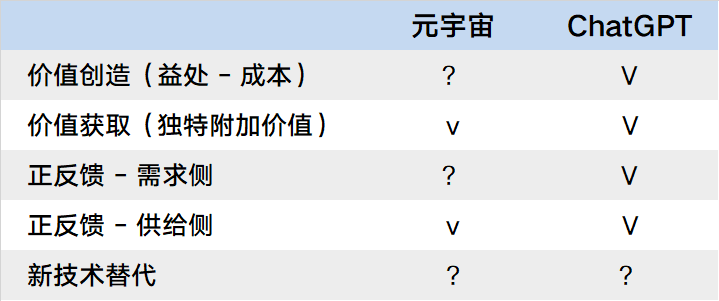

让我们用价值创造、价值获取、需求侧的正反馈和供给侧的正反馈,以及新技术替代等战略工具去考量这两项技术。

元宇宙其实有很多不确定性,就其目前的发展状态来说,头部玩家有价值获取能力;但几乎没有需求侧的正反馈效应,个体不会因为他人或有厂家使用就提升自己的使用频率;供给侧可能有,因为技术研发有规模效应和经验曲线效应;新技术是否能替代“真实世界”也是不确定的。这就是一开始元宇宙被炒得很热,现在又逐渐悄无声息的主要原因。

现在分析ChatGPT可能为时过早,但我个人非常有信心。因为从这几个角度看,ChatGPT既创造了价值,又有独特的附加价值;正反馈需求侧容易实现赢家通吃,销售成本和获客成本几乎为零;供给侧其实已经开始创建生态了,生态系统建得越大,未来的控制能力就越强;唯一不确定的是未来是否会有更便宜、更高效的技术,是否会有算法或思路上的突破和替代。

一个好的行业,价值创造是基础,价值获取决定其盈利能力。价值创造、获取,包括技术的突破和演进,决定了行业未来的前景。

投资时,无论是面对新行业还是传统行业,要:

- 寻找能形成正反馈效应的行业/企业

- 寻找具有用户转换成本和递增规模效应的行业/企业

- 寻找能对产业链建立控制地位的行业/企业

- 寻找能有效/创造性做到上述三点的企业家/团队!

很多时候事在人为,大部分人都固守某个行业的行事方式,如果你能创造出正反馈效应或经验曲线效应,或者投资时能找到这样的企业,那么你的经营、创业或投资就在朝着成功的方向迈进。